債利回りという言葉は、多くの投資家にとって基本的な概念でありながら、理解が難しい部分もあります。この記事では、「利回り」とは何か、そしてそれがどのように計算されるのかを詳しく解説します。この記事を通じて、あなたも一流の投資家の仲間入りを果たしましょう!

利回りの基本を理解しよう!

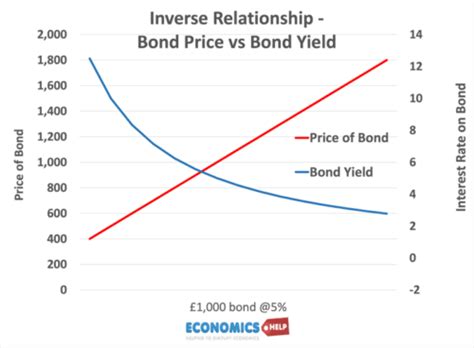

利回りとは、投資に対する収益の割合を示す指標です。具体的には、額面金額に対する「利息による収益」と「償還差損益(投資した金額と額面金額との差額)」の合計から算出されます。この割合は、投資のパフォーマンスを評価するうえで非常に重要です。簡単に言うと、額面より安い価格で購入した債券の利回りは高くなり、額面より高い価格で購入した場合は利回りが低くなります。

利回りの計算方法とは?

実際の利回り計算には、税金や手数料などの費用も考慮する必要があります。以下に、基本的な利回り計算の公式を紹介します:

- 利回り = (年間収益 / 購入金額)× 100

この公式はシンプルですが、投資の収益性を評価するための重要な手段です。

利回りの種類を知っておこう

利回りにはいくつかの種類があり、それぞれ異なる視点から投資の収益性を評価します。ここでは、主な利回りの種類を紹介します。

現在利回りとは?

現在利回りは、債券の現在価格に対する年間利息収入の割合を示します。これは、債券の市場価値を考慮に入れた実用的な指標です。

最終利回りとは?

最終利回り(YTM: Yield to Maturity)は、債券を満期まで保持した場合の総収益率を示します。この利回りは、将来のキャッシュフローを現在価値に割り引いて計算されます。

利回りの計算例を見てみよう

以下に、利回りの計算例を示します。これにより、実際の投資シナリオで利回りをどのように計算するかが理解できます。

| 項目 | 詳細 |

|---|---|

| 購入金額 | 100,000円 |

| 額面金額 | 100,000円 |

| 年間利息収入 | 5,000円 |

| 現在利回り | (5,000 / 100,000) × 100 = 5% |

| 最終利回り | 満期までのキャッシュフローを基に計算 |

債利回りの重要性を理解する

利回りは、投資判断において非常に重要な指標です。なぜなら、利回りを理解することで、投資のリスクとリターンを適切に評価できるからです。高い利回りは高リスクを伴う場合が多く、低い利回りは安定した収益をもたらすことが一般的です。

投資家向けQ&A

利回りが高いほど良い投資なのでしょうか?

高い利回りは魅力的に見えるかもしれませんが、リスクも高い場合があります。必ずしも高い利回りが良い投資とは限らないため、リスクとリターンのバランスを考慮することが重要です。

なぜ額面金額より安く購入した方が利回りが高くなるのですか?

額面金額より安く購入すると、同じ額面金額に対して支払った金額が少なくなるため、利息収益の割合が高くなります。これが利回りを押し上げる要因です。

税金や手数料は利回りにどのように影響しますか?

税金や手数料は利回り計算において重要な要素です。これらの費用を考慮に入れないと、実際の収益性を過大評価してしまう可能性があります。

利回りはどのように投資判断に使用されますか?

利回りは、異なる投資のリターンを比較するための便利な指標です。投資家は、利回りを用いてポートフォリオの多様化やリスク管理を行います。

債券以外の投資でも利回りは使われますか?

はい、利回りは株式や不動産など、様々な投資商品に適用されます。各商品に適した利回りの計算方法があります。

利回りを向上させるための戦略はありますか?

利回りを向上させるためには、コスト削減やリスク管理の向上、適切な市場分析が必要です。また、タイミングを見計らった投資も重要です。

結論

利回りは投資の成功に不可欠な要素であり、その計算方法や種類を理解することで、より良い投資判断を下すことができます。投資家としての成功を目指すなら、利回りに関する知識を深めることが求められます。